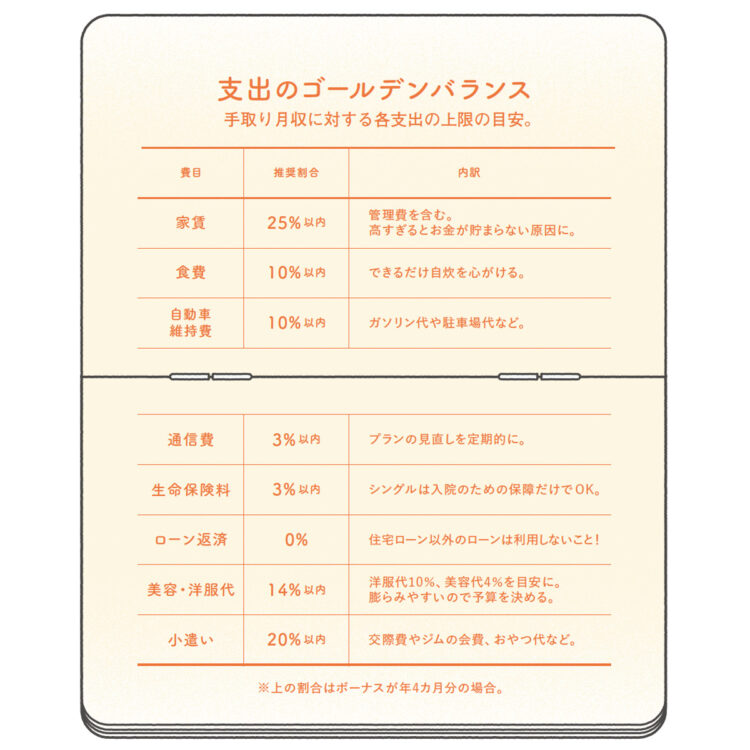

今はインフレ? それともデフレ? 絶対に押さえておきたい投資の基礎

なかむら・よしこ/アルファアンドアソシエイツ代表取締役。早稲田大学商学部で国際経済を学ぶ。日本の女性FP第1号で、相談実績は女性を中心に1,500件以上。著書に『女性が28歳までに知っておきたいお金の貯め方・ふやし方』(三笠書房)ほか多数。

「今までしなかった人が投資をすることで国が元気になります」

そもそも投資のメリットって?

昨今の値上がり時代、お金を増やすのに最適なのです。

「今は投資をするのとしないのとで、大きな差が出るときです」と中村さん。

なぜなら日本は今、インフレ(インフレーション)だから。インフレが進むと貯金をしても資産価値が目減りしてしまう。例えばインフレ率が5%だとお金の価値が5%減るので、今年100万円で買えたものが来年105万円になり、お金の価値が年5%減ったことになる。預金は元本が保証されているのでリスクはないが、金利が低い。金利がインフレ率より低いと損をするのだ。貯めたお金の価値を減らさないためには、インフレ率以上に値上がりする可能性が高い株式などへの投資が大切になってくる。

投資を通じ、社会や経済の動きが自分のお財布と連動していることがリアルに感じられるようになる。

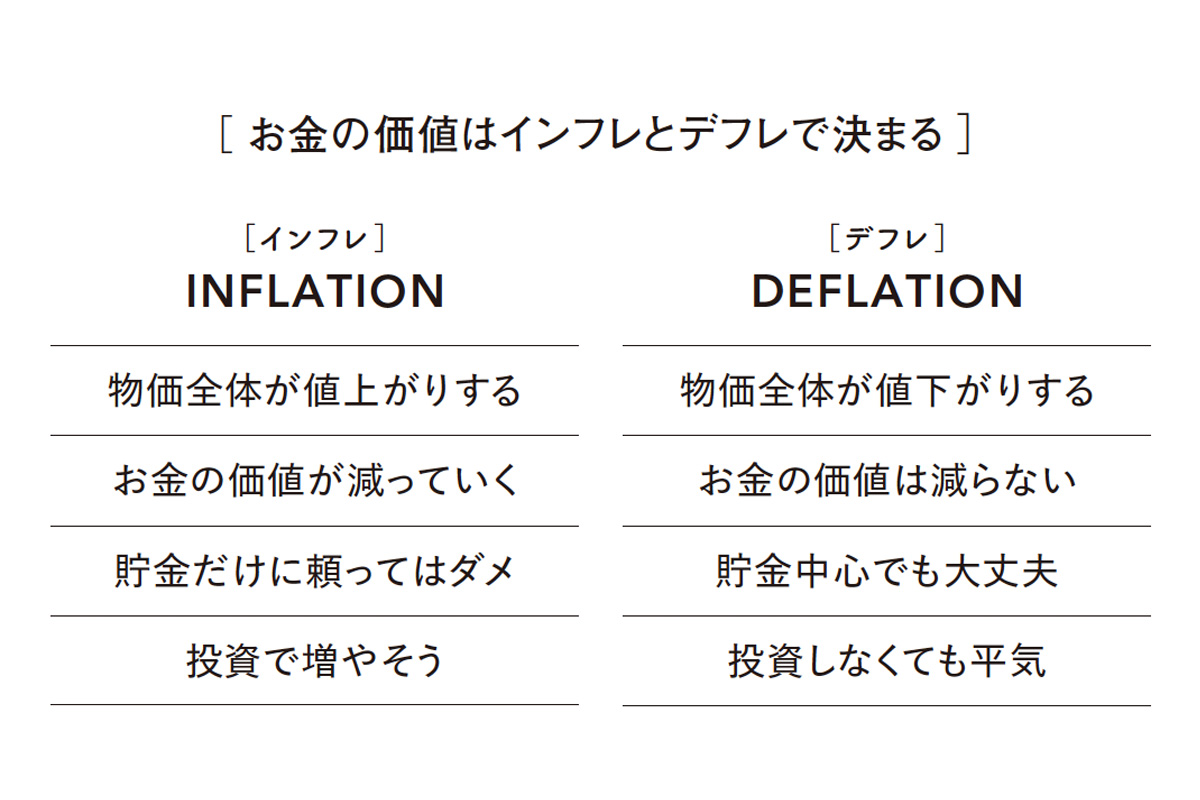

インフレかデフレか。お金との付き合い方が変わる。

物価が上昇を続ける状態がインフレーションで、物価が下落し続ける状態をデフレーション(デフレ)という。物価は、商品やサービスの「需要」と提供する側の「供給」のバランスで決まる。

物価が上昇するインフレでは、一般的に賃金も上がり消費が増え、経済は元気になる。このとき、銀行に預けているとお金の価値は低下するので対策が必要。逆に、物の価値が下がるデフレは不況時に発生することが多く、企業の収益が増えず賃金も上がらない。

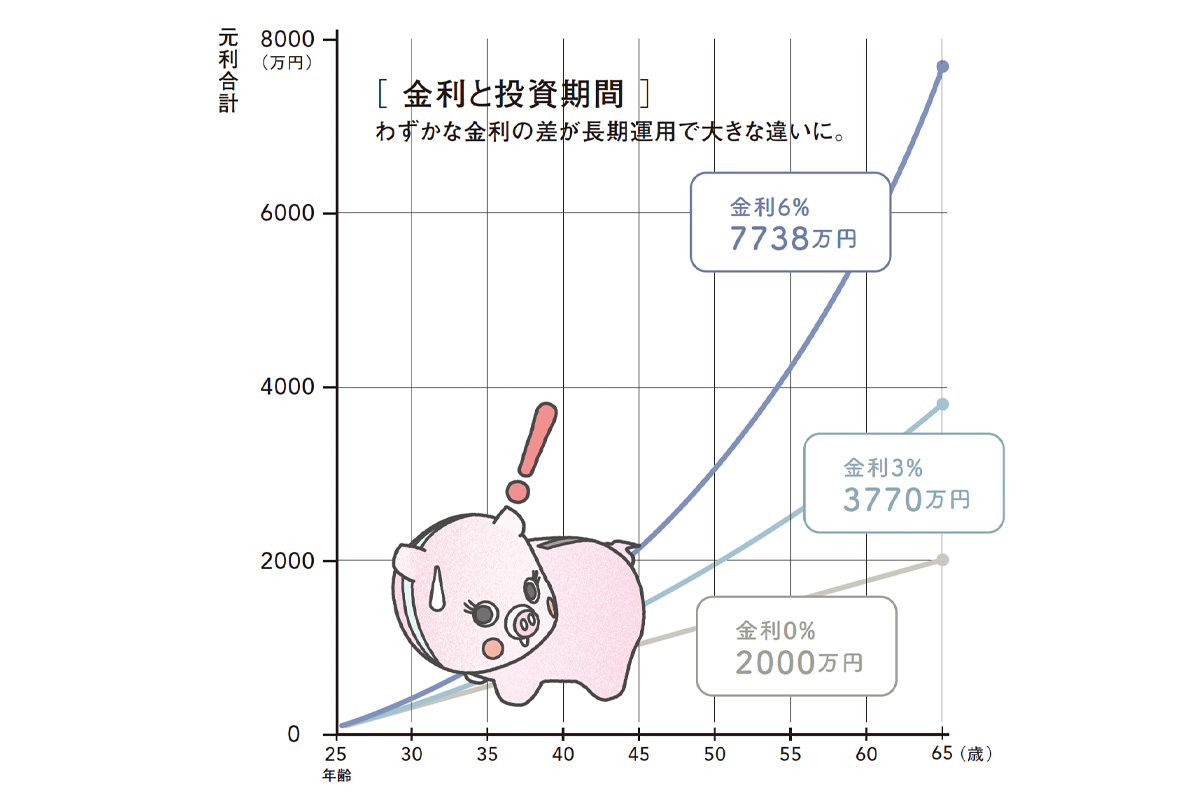

キーワードは金利、長期の運用でこんなに差がつく。

金利とは、預金やローンに1年あたりどのくらいの利子がつくかを表す数字。左のグラフは、25歳から65歳までの40年間、毎年50万円積み立てた場合に、金利の差で手持ちのお金がどれだけ違ってくるかを示している。金利0%と3% では約1770万円の差、6%だとなんと5738万円もの差に。毎年の利息を受け取らず、元本に組み入れて運用する1年複利は、利子がさらに利子を生む複利のパワーも加わって、わずか数%の差が大きな違いを生む。

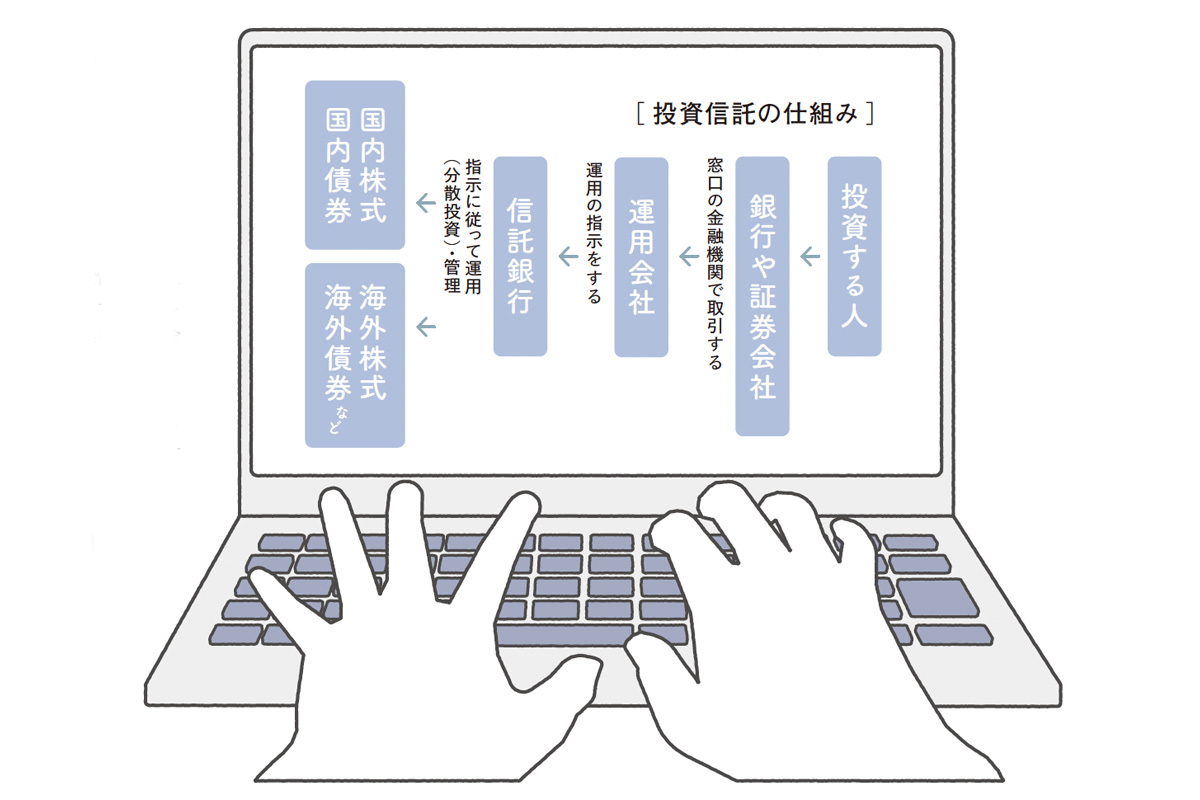

投資ビギナーはリスクが小さい株式投資信託から。

投資の基本は、投資先を1つに集中させずに複数にわけてリスクを分散させること。株、債券、不動産、暗号資産(仮想通貨)などいろいろな種類の投資があるが、中村さんがビギナーにおすすめするのは、少額から始められて、社会や経済の動きとリンクする株式投資信託。数十~数百の株式などをパッケージにしたものだ。個人や企業から集めたお金を数十億~数兆円の単位にして、運用会社が世界中の株や債券に投資する仕組み。投資先はファンドの銘柄によって決まっている。個別の株式に投資するよりも、ずっとリスクは小さいが、預貯金とは異なり元本が保証されないことは知っておこう。

お金を増やす方法ありますか?