未来のための投資レッスン第2回 ビギナーのあなたなら、まず投資信託からはじめよう

「投資を始めてみたいけれど、何から始めていいかわからない…」。そんな投資ビギナーに向け、インスタライブを含め、ファイナンシャルプランナーの資格を持つ金融・証券インストラクターが丁寧にわかりやすく“お金との付き合い方”をレクチャーする短期集中連載。第1回は「お金を増やす仕組み」、第2回は「投資の種類」についてのお話です。(PR/日本証券業協会)

投資の種類は主に3つ。株式、債券、投資信託

株式、債券、投資信託。投資のことが全く分からないという方でも、少しは耳にしたことがあるのでは?

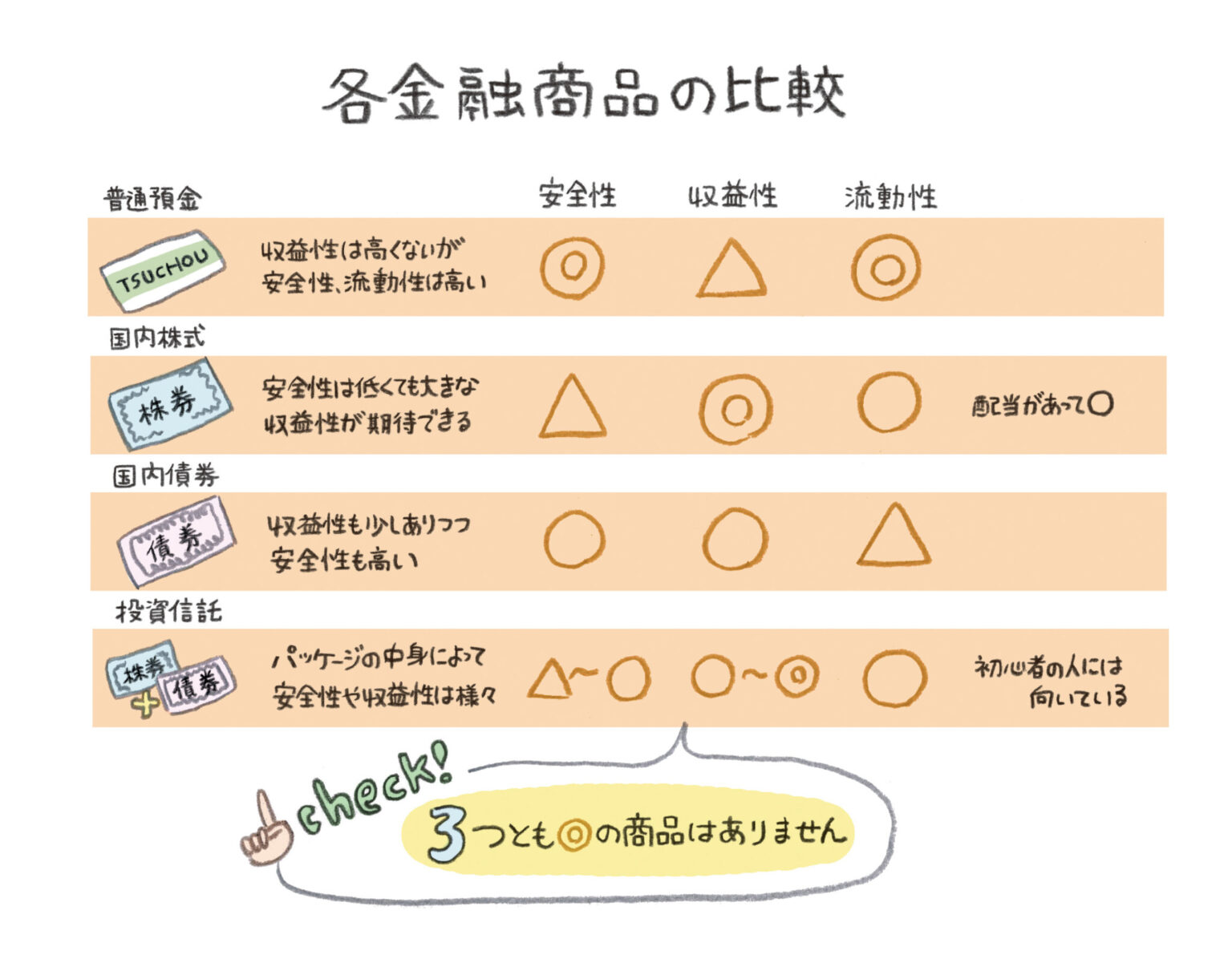

この違いを知るためのポイントは「安全性」、「収益性」、「流動性」の3つがあります。

損をする可能性はあるのか。大きなリターンが望めるのか。必要な時にすぐ現金に交換できるのか。

3つをより砕いてわかりやすく言えば、そういう言い方になります。

では、その3つが◎な投資はあるのでしょうか?

株式、債券、投資信託という代表的な3つの投資の種類+普通預金を、その3点で比較した表を見てみましょう。

ちなみに、株式や債券のような投資の対象になるものは「金融商品」と呼ばれています。

上の表で見てわかる通り、

「安全性」、「収益性」、「流動性」の3つが◎となる商品は存在しません。

また、預貯金と3つの金融商品はそれぞれリスクも異なります。

そう聞くと、「え、リスク? やっぱり怖いからやめておいたほうが…」と、振り出しに戻ってしまいそうです。

ですが、ちょっと待ってください。

金融の世界では「リスク」=「危ない」という意味ではないのです。

*金融商品についてもっと詳しく知りたい方は、以下のリンク先をご覧ください。

投資の時間 LESSON4「金融商品の特徴」

詳しくはこちら

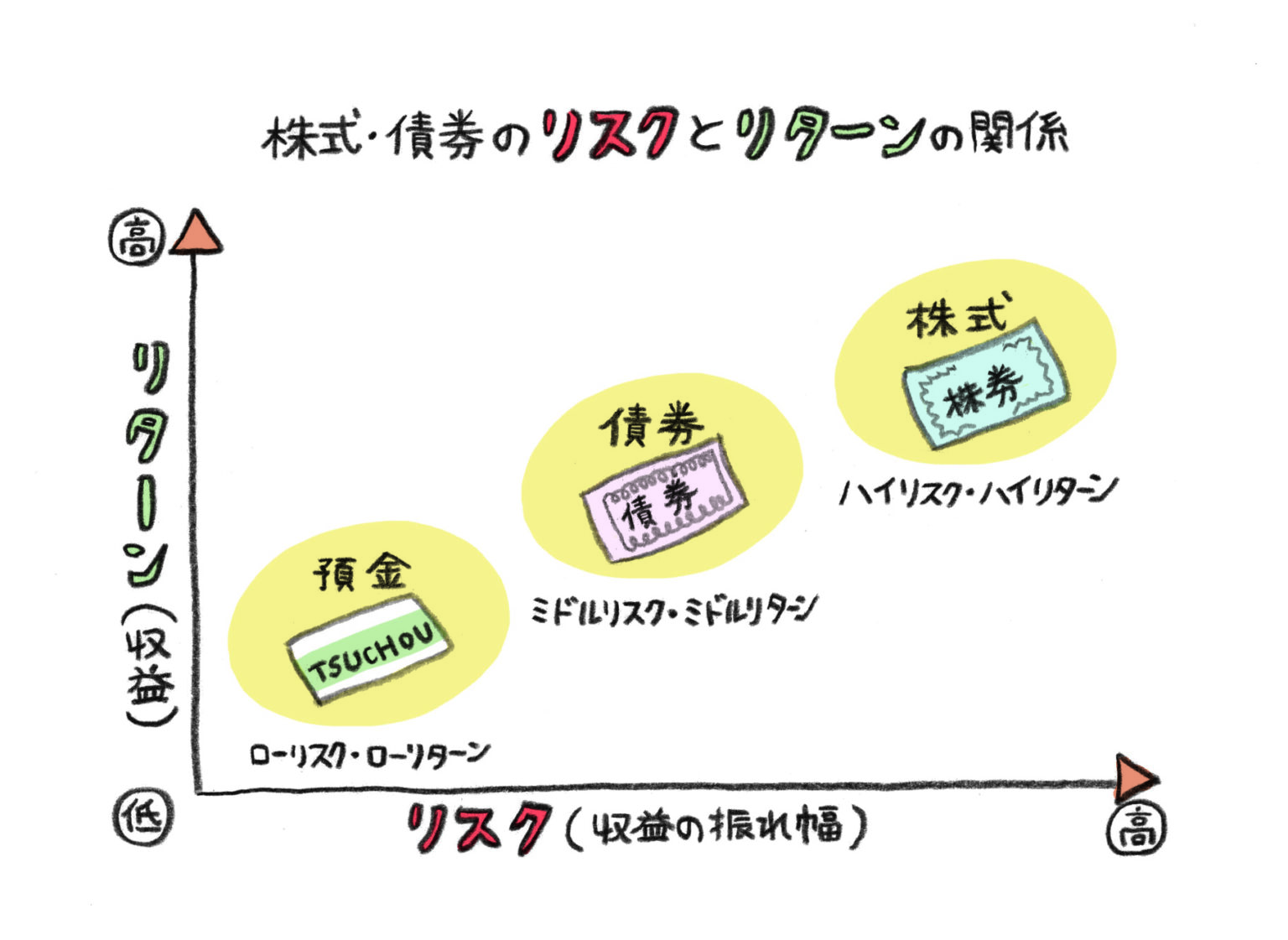

金融商品のリスクは、「リターン(投資で得られる成果)の振れ幅」のこと。「危険」という意味ではありません

例えば、「リスクが大きい」というのは、「大きく収益が得られるかもしれないし、大きく損失が出るかもしれない」ということなのです。

例えば銀行に預けるだけの普通預金。

第1回でも説明したように、0.003%という超低金利の今は、リスクは少ないけれど、リターンも小さいのです。普通預金をしていても、ほとんど金額が変わらない現実があります。

債券なら、そのちょっと上くらいで、ミドルリスク・ミドルリターンというところでしょうか。

株式はハイリスク・ハイリターン。大きな収益が得られる可能性も大きな損失が出る可能性もあって(ハイリターン)、振れ幅が大きい(ハイリスク)ということです。

特徴を聞いてみても、自分にはどれが合っているのかわからない…という方も多いかもしれません。

まず大事なことは投資先をひとつに集中させるのではなく、いくつかに分散させてリスクを抑えること、なんです。

それを簡単にかなえられるのが投資信託なのです。

投資信託とは、株式や債券等がいろいろ入ったパッケージ商品を指します。

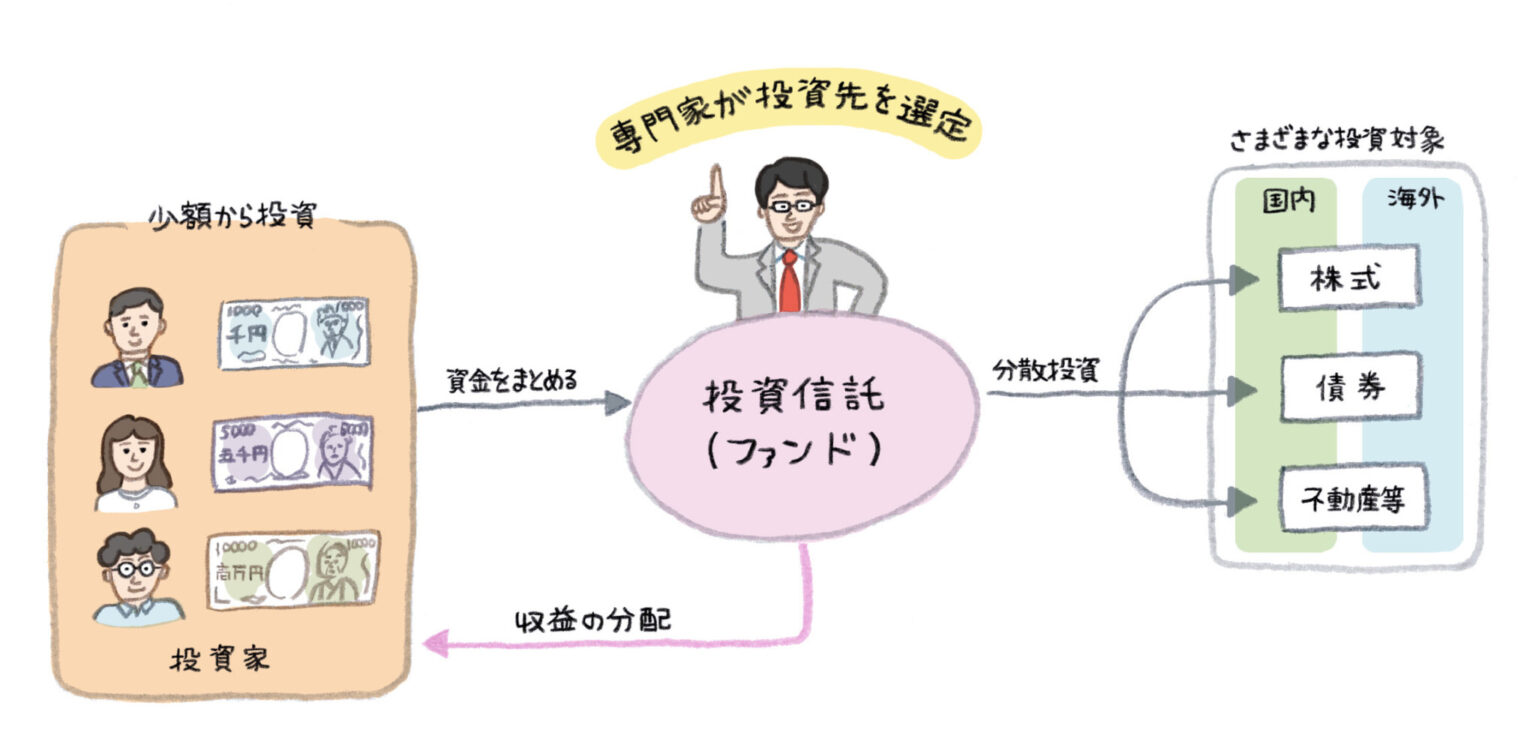

少額から分散投資ができて、専門家が運用してくれるのが投資信託

投資ビギナーの最初の一歩として、おすすめしたいのが投資信託です。

なぜ投資信託かというと、初心者の心理的ハードルをやさしくする3つのメリットを押さえているからです。

どういうことかというと…

①プロが皆さんに代わって運用▶︎面倒くさがり、ものぐささんでもOK

②少額で始められる▶︎家計への負担は最小限

③バランスよく分散投資▶︎リスクが抑えられる

①プロが皆さんに代わって運用▶︎面倒くさがり、ものぐささんでもOK

自分で株式に投資をしたり、債券に投資する場合には、投資先について調べたり、世の中の動きを常にチェックすることが必要です。その点、投資信託とは、資産運用の専門家がまとめて投資・運用してくれる商品。

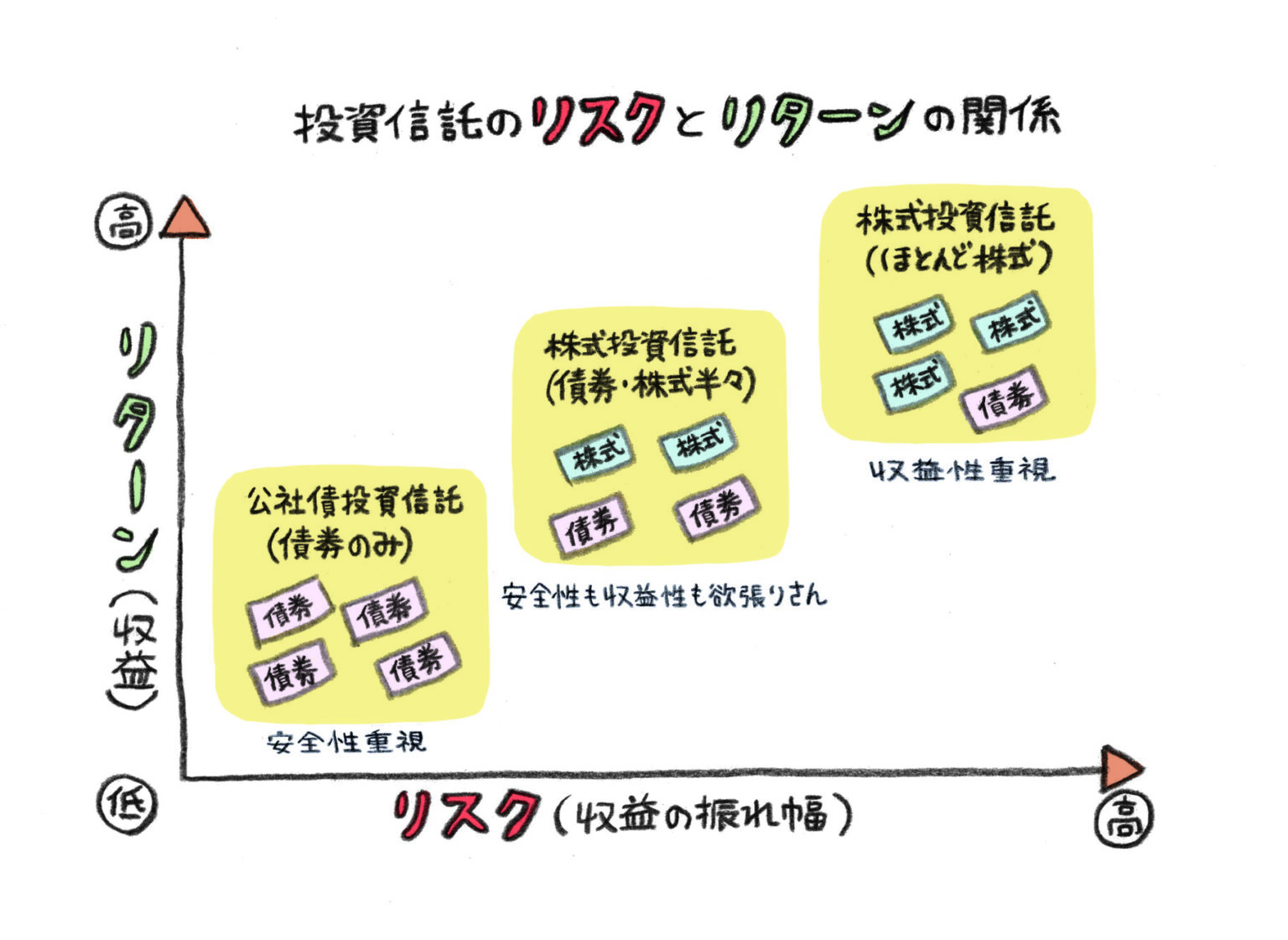

色々な方針でパッケージされた投資信託が用意されているので、私たちはその中から「安全性重視」の“パッケージ”にするのか、「収益重視」の“パッケージ”にするかを選ぶだけで楽ですね。

②少額で始められる▶︎家計への負担は最小限

みんなから小さなお金を集め、大きなお金で運用するので、ひとりひとりは少額から投資ができます。

③バランスよく分散投資▶︎リスクが抑えられる

冒頭で言った通り、株式や債券等がいろいろ入ったパッケージ商品で、投資信託を1つ買えばそれだけで複数の種類の商品に投資していることになります。そうやって分散投資することで、リスクの軽減にもつながっているんです。

ですから、投資したお金がいきなりゼロになる、なんていうことはなかなか考えにくいのです。

こういった投資信託の仕組みを踏まえた上で、実際にやってみようかな?と思った時に併せて知っておきたいのが、「つみたてNISA」という制度を使った投資信託への投資です。

「つみたてNISA」は、投資信託に投資する際に、投資で得た収益にかかる税金がゼロになる制度。通常は投資で得た収益には約20%の税金がかかるのですが、「つみたてNISA」なら年間40万円の範囲内なら20年間税金がかからないのです。

Hanako世代なら実際に始めている人も多く、商品によっては、1万円以内の少額で購入できるものも。

毎月の習い事ととらえてみたら、どうでしょう? 「投資」のレッスンをしながら、気づけばお金が増えていた! そんな嬉しいことが実際に起こる可能性があるのが「投資」なんです。

よく耳にするようになったNISAという言葉。この機会にもっと知って、未来への投資に活用してみませんか?

2月13日はNISAの日

まだ投資をしたことがない方や初心者の方向けに、無料オンラインセミナー「投資を体験!NISAって、なんですか?―はじめての資産運用講座―」を開催いたします。

当日は一般NISAとつみたてNISAの違いなどについて分かりやすく解説する他、簡単なシミュレーションで投資を体験できます。

参加の上アンケートに回答すると、抽選でQUOカードPayのプレゼントも!

illustration:Maori Sakai(Title),Mariko Matsumoto text:Yoshie Chokki